Put your money in one of the top Money Market Funds

Opt for Spiko’s money market fund to safeguard and enhance your liquidity

It was time to reinvent money market funds

No more hidden fees

No more opaque underlying assets

No more lack of liquidity

A fund unlike any other

Intereses diarios

Seguridad garantizada por letras del Tesoro

Retira en cualquier momento, sin preaviso

Depósito mínimo inicial de 1.000 EUR, GBP o USD

Fácil para tu contabilidad

Regulado conforme a la normativa de la Unión Europea

Calculate your interest

Your current account is not earning interest. Your term deposit locks up your funds. Spiko puts your cash to work every day, with no lock-ins, ever.

Annualized net yields (after fees) over the past 31 days. Yields are updated daily and may vary slightly depending on Treasury yields.

*Includes a 0.7% welcome bonus for new clients, valid for 6 months.

Daily interest at the risk-free rate

Your money is safely held by Crédit Agricole’s custody division

Put your cash to work with no hidden costs

Our rates are always quoted net of an annual fee of 0.25%

They trust us with their cash

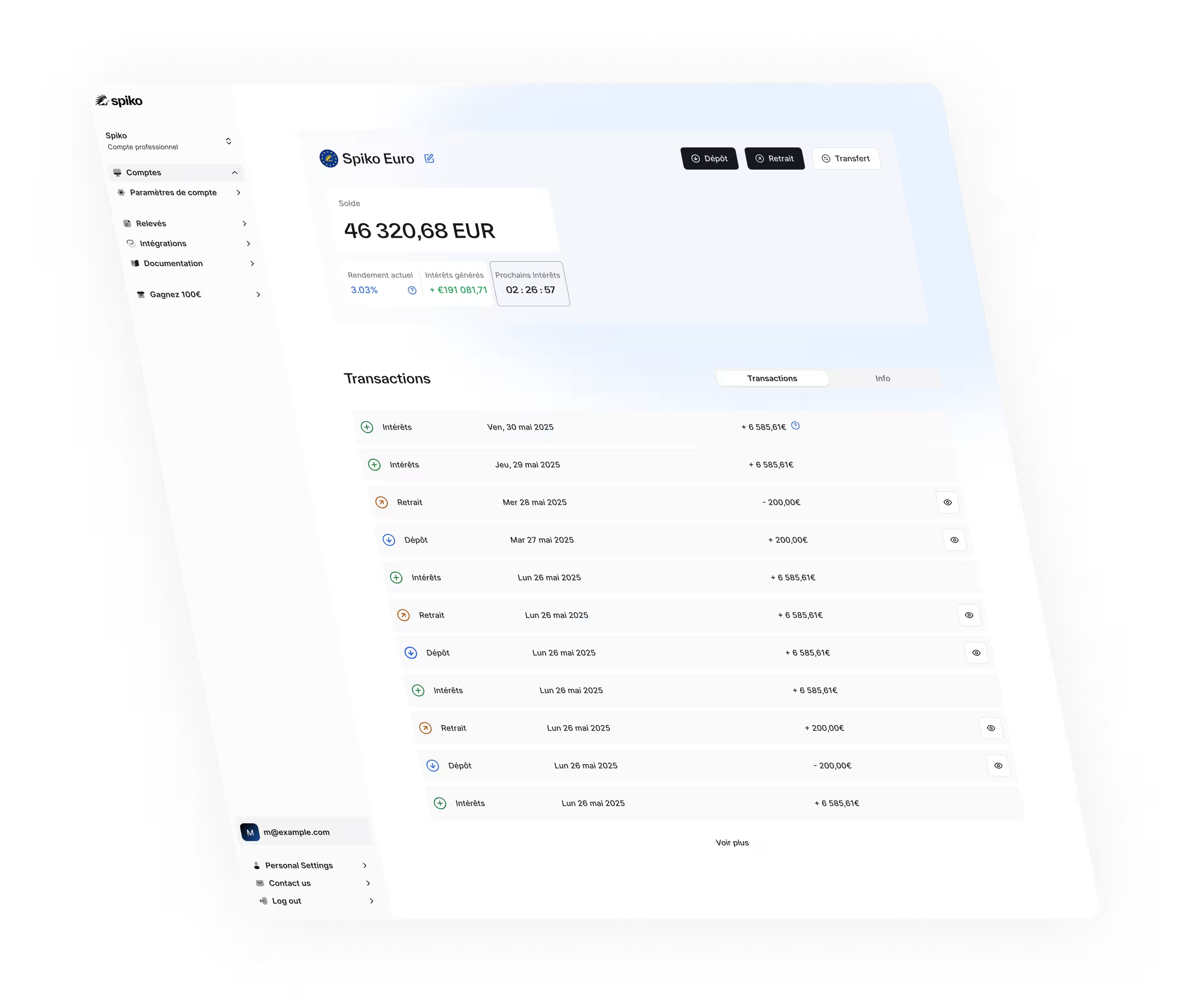

Start earning interest as soon as tomorrow

FAQ

¿Cómo se me garantiza acceso diario a mis fondos?

La liquidez diaria está garantizada contractualmente en el prospecto del fondo. En la práctica, el mercado de las letras del Tesoro es el segundo más líquido del sistema financiero, solo por detrás del mercado de divisas. Esa elevada liquidez permite vender letras del Tesoro en grandes volúmenes, asegurando que podamos atender cualquier solicitud de reembolso, sin preaviso y sin límite de importe.

¿Cómo se calculan mis intereses diarios?

Todos los días hábiles, el administrador del fondo calcula el valor de las letras del Tesoro de la cartera, lo que establece la tasa de interés diaria. Los viernes, el interés se triplica para cubrir el fin de semana.

Can the returns on Spiko funds change?

Yes, Treasury yields are aligned with interest rates set by central banks. As a result, the performance of Spiko funds is subject to variations, influenced by monetary policy decisions taken by the US Federal Reserve (USD funds) and the European Central Bank (EUR funds) respectively.

What is the risk-free rate?

In finance, the risk-free rate represents the return on financial assets where the risk of default is so low as to be considered negligible:

- the risk-free rate in USD is the return on Treasury bonds issued by the United States;

- the risk-free rate in EUR is the return on Treasury bonds issued by the strongest countries in the eurozone, such as Germany.

by investing exclusively in such securities, Spiko funds aim to return the capital invested at the risk-free rate in USD or EUR.

¿Puedo abrir una cuenta como particular?

¡Por supuesto! Puedes crear una cuenta y empezar a usar Spiko de inmediato. Si tienes una empresa, también puedes gestionar tus cuentas personales y profesionales desde una misma interfaz. Cada cuenta permanece totalmente separada, de modo que los fondos nunca se mezclan.

¿Está totalmente protegido mi dinero?

Tus fondos están respaldados por letras del Tesoro de países centrales de la Eurozona. Solo estarían en riesgo en el caso, muy poco probable, de que uno de estos Estados incumpliera su deuda a corto plazo. Respaldamos tu dinero con letras del Tesoro en lugar de con depósitos bancarios porque consideramos que una garantía soberana es más segura que la garantía de cualquier banco. Para obtener más información, lea nuestro artículo sobre garantías de capital.

¿Cuáles son las comisiones asociadas al usar Spiko?

La única comisión por usar Spiko es una comisión de gestión anual del 0,25 % aplicada sobre los fondos que tengas depositados. Esta comisión se deduce a diario y de forma prorrateada. Los intereses que ves cada día ya están mostrados siempre netos de esta comisión. No tienes ninguna comisión por mantener una cuenta abierta en Spiko. Tampoco hay comisiones por tus depósitos o reembolsos

¿Cuál es el tratamiento fiscal de los productos Spiko?

En Francia, tanto las ganancias realizadas (intereses retirados) como las ganancias no realizadas (intereses acumulados pero no utilizados) están sujetas al impuesto de sociedades.