The alternative to the best high interest savings account

Looking for a short-term investment with full flexibility and strong returns?

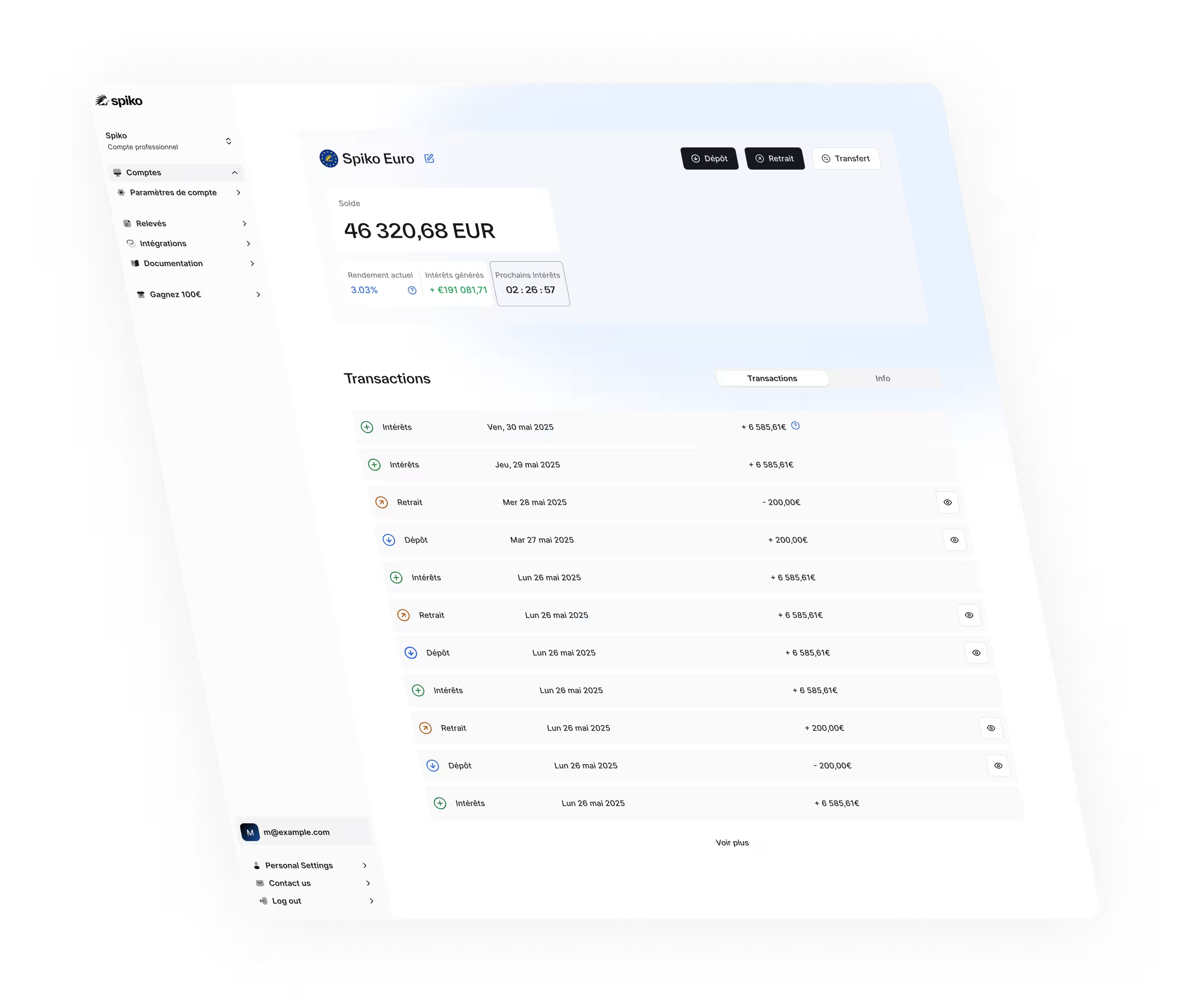

Manage your cash reserves with Spiko

Grow your cash, not your banker’s

Disappointingly weak yields

Monthly fees based on your card

Cap on interest-bearing savings

The best high yield savings account isn't one, compare for yourself.

Every day, we grow hundreds of millions of euros for thousands of customers.

From 5 to 20€ per month

*Includes a 0.7% welcome bonus for new clients, valid for 6 months.

Calculate your interest

Your current account is not earning interest. Your term deposit locks up your funds. Spiko puts your cash to work every day — with no lock-ins, ever.

Annualized net yields (after fees) over the past 31 days. Yields are updated daily and may vary slightly depending on Treasury yields.

*Includes a 0.7% welcome bonus for new clients, valid for 6 months.

Put your cash to work with no hidden costs

Our rates are always quoted net of an annual fee of 0.25%

They trust us with their cash

Your cash deserves more than a high-yield savings account

FAQ

¿Cuánto tarda un reembolso?

Para empresas, las transferencias son instantáneas hasta un límite de 100.000 € al día.

Para particulares y para importes superiores a 100.000 €, los reembolsos se procesan cada día hábil a las 10:30 CET. Si solicitas un reembolso antes de las 10:30 de un día hábil, los fondos se abonarán en tu cuenta corriente ese mismo día. Las solicitudes realizadas después de las 10:30 o en días no hábiles se procesarán el siguiente día hábil. No existe ningún límite máximo de reembolso.

¿Cuál es el tratamiento fiscal de los productos Spiko?

En Francia, tanto las ganancias realizadas (intereses retirados) como las ganancias no realizadas (intereses acumulados pero no utilizados) están sujetas al impuesto de sociedades.

¿Puedo integrar mi cuenta Spiko con software de gestión contable y financiera como Pennylane?

¡Sí! Spiko está integrado con un agregador de cuentas utilizado por muchas plataformas, incluido Pennylane, lo que te permite seguir el saldo y los movimientos de tu cuenta Spiko en el mismo lugar que tus cuentas bancarias.

¿Cuáles son las comisiones asociadas al usar Spiko?

La única comisión por usar Spiko es una comisión de gestión anual del 0,25 % aplicada sobre los fondos que tengas depositados. Esta comisión se deduce a diario y de forma prorrateada. Los intereses que ves cada día ya están mostrados siempre netos de esta comisión. No tienes ninguna comisión por mantener una cuenta abierta en Spiko. Tampoco hay comisiones por tus depósitos o reembolsos

¿Está totalmente protegido mi dinero?

Tus fondos están respaldados por letras del Tesoro de países centrales de la Eurozona. Solo estarían en riesgo en el caso, muy poco probable, de que uno de estos Estados incumpliera su deuda a corto plazo. Respaldamos tu dinero con letras del Tesoro en lugar de con depósitos bancarios porque consideramos que una garantía soberana es más segura que la garantía de cualquier banco. Para obtener más información, lea nuestro artículo sobre garantías de capital.

¿Cómo accedería a mis fondos si Spiko quebrara?

Cuando realizas un depósito, los fondos pasan directamente de tu cuenta corriente al banco custodio. Del mismo modo, cuando haces un reembolso, los fondos se envían directamente desde el banco custodio a la cuenta bancaria que elijas. Como tus fondos nunca figuran en el balance de Spiko, la quiebra de Spiko no tendría impacto sobre ellos. En el caso poco probable de que no pudieras solicitar un reembolso desde la interfaz de Spiko, puedes pedir tus fondos directamente a la sociedad de gestión, por teléfono o por correo electrónico. Esta sociedad está supervisada por la Autoridad de los Mercados Financieros (AMF) y dispone de un plan de continuidad de actividad que garantiza a los clientes acceso permanente a su dinero.

¿Puedo abrir una cuenta como particular?

¡Por supuesto! Puedes crear una cuenta y empezar a usar Spiko de inmediato. Si tienes una empresa, también puedes gestionar tus cuentas personales y profesionales desde una misma interfaz. Cada cuenta permanece totalmente separada, de modo que los fondos nunca se mezclan.